20城首付比例统计出炉,降首付或比降房贷更有效

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

购房首付比例是直接影响购房成本的关键变量,甚至比房贷利率本身影响要大。在当前购房者入市意愿偏弱的情况下,降低购房首付比例或降低购房首付压力更是非常重要的内容。至少从一些购房者的反馈情况或呼声看,首付比例下调或压力下降,那么购房意愿就会明显增强,进而也利好市场交易行情的提振。本报告对全国重点城市首套房和二套房首付比例情况进行分析,同时我们分析了目前市场上已经推进的政策、各类违规操作和有争议的操作,以更好理解购房首付方面的重要问题。

重点城市首付比例情况

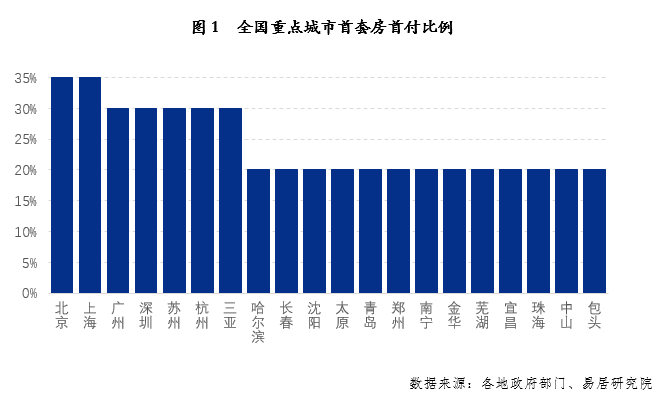

1、首套房

根据简单算术平均计算,全国20个重点城市首套房首付比例平均值为24%。具体看,此类城市首付比例主要分为三档,即35%、30%和20%。总体上城市能级越高,首付比例越高;城市能级越低,首付比例越低。当然观察20个城市的情况,可以看出,两成首付总体占了大多数。这也意味着各地基于楼市提振需要,普遍把首套房首付比例降至了最低水平。具体城市看,北京和上海的首付比例是最高的,为35%。包括广州、深圳、苏州、杭州和三亚的首付比例也比较高。相对来说,一些弱二线城市和绝大多数三四线城市,都已经执行了20%的首付比例政策。包括哈尔滨、沈阳和郑州等,首付比例均为20%,这和此类城市持续降低入市门槛、降低购房成本等有直接关联。

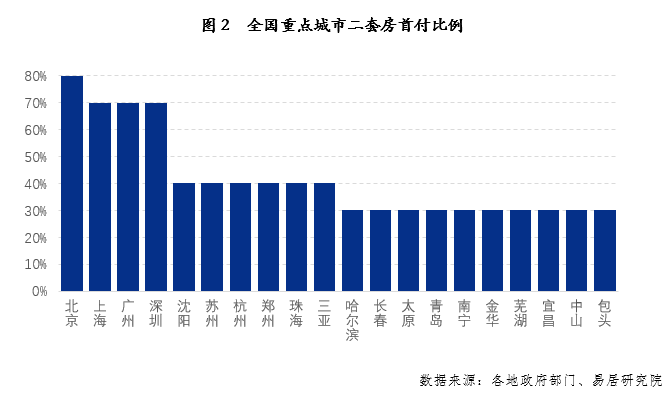

2、二套房

根据简单算术平均计算,全国20个重点城市二套房首付比例平均值为42%。从20个城市的具体情况看,二套房首付比例有四档标准,即80%、70%、40%和30%。这也说明二套房首付比例的规定更加丰富和多元化。总体上其和首套房的逻辑类似,即城市能级越高,首付比例越高;而城市能级越低,首付比例则越低。具体来看,包括哈尔滨、长春、太原等二线城市,其二套房的首付比例也比较低,即均为30%的水平。

各地降低首付压力的政策

本部分总结了目前全国各地降低首付比例或首付压力的几类政策,主要包括:降低首套房的认定标准、财政金融政策支持等。而通过降低房价来侧面降低首付压力的操作在此不做分析。

1、降低首套房的认定标准

严格意义上说,首套房资格需要满足“三无条件”,即无购房记录、无房贷记录、无房产持有。当然若单纯按这个标准执行,那么首套房的认定标准其实非常高,进而会导致很多购房者无法享受首套房的低首付标准。所以这两年各地普遍都有降低首套房认定标准的操作,主要是从房产情况和贷款情况两个角度进行。

1)房产情况。包括:只查市区而不查郊区住房情况;只查限购区而不查非限购区的住房情况;只查住宅而不查商住两用房的情况;只查本地而不查外地住房情况;允许将“两套打通户型”认定为一套住房;只查商品住宅而不查小产权房、安置房和农房的情况;离婚后不再追溯原家庭的房屋套数;不追溯住房持有情况或出售情况;首套房户型较小时第二套房可做首套处理;不追溯挂靠在父母名下的住房情况;不追溯婚前住房财产情况;二孩家庭二套房可按首套认定等。

2)贷款情况。包括:贷款偿还完毕即认定为首套;配偶有贷款记录依然可认定为首套;有商住房贷款记录依然可认定为首套;全款购房无贷款的可认定为首套。

2、财政金融政策支持

此类政策主要包括购房补贴、房票支付、公积金提取、商贷额度提高等四种形式。在此分别做相关分析。

1)购房补贴。其包括人才购房补贴、新市民购房补贴、外来人口购房补贴、应届毕业生购房补贴等。很多城市明确,此类补贴将前置发放,相关人员申请后可以用于一手房或二手房认购的首付款。

2)房票支付。当前全国各地纷纷推出房票政策,明确房票可以用于支付购房款(含首付款)。另外,在实际操作中,房票金额往往等于被征收(拆迁)房屋评估价的110%。这里的增值部分也可以用于支付首付款。

3)公积金提取。最近两年包括福州、青岛、珠海等城市纷纷发文,明确允许提取住房公积金作首付款。同时,针对“公积金提取是否影响后续贷款”的问题,苏州公积金中心发文明确,住房公积金余额可提取用作首付款,且不影响后续公积金贷款额度。

4)商贷额度提高。部分商业银行在贷款审批过程中,会适当放宽标准,进而提高贷款额度。抑或是推出组合贷的模式。此类操作可以增加实际贷款额度,间接降低首付压力。

违规和存有争议的操作

在房地产交易市场压力较大的情况下,部分城市也出现了各类新操作,目的是为了降低首付成本或压力,进而促进房地产交易市场的活跃。其中,部分操作已经被明确界定为违规操作,已被叫停;而部分操作存在讨论或争议,需要进一步商榷。我们按违规操作和存有争议操作两种类型进行分析。

1、违规操作

违规操作主要包括:首付贷及变异形式、经营贷和消费贷、接力贷和合力贷、做高或做低房价等。相关分析如下。

1)首付贷及变异形式。主要包括首付分期、低首付、零首付、负首付、返首付等操作。此类操作打着“首付友好”的旗号,目的是为了降低购房之初首付支付成本。不过此类金融产品缺乏对偿贷能力的审慎评估,夸大了购房者的还贷能力,很容易引起金融风险。

2)经营贷或消费贷。经营贷主要提供给中小企业或个体工商户,用于生产经营需要。而消费贷则主要贷给个人消费者,用于购买耐用消费品或支付各种费用。各地已明确规定,此类贷款不得违规用于购房、结清房款、偿还其他渠道垫付的房款等。若违规使用,将会被提前收回贷款。

3)接力贷和合力贷。“接力贷”指的是以父母作为所购房屋的所有权人,子女作为共同借款人,贷款购买住房的信贷产品。而“合力贷”指的是以子女作为所购房屋的所有权人,父母作为共同借款人,贷款购买住房的住房信贷产品。两类贷款产品本质相同,即通过增加共同借款人来增加贷款额度,进而可以降低首付压力。当前一些地方此类产品创新无边界,普遍被叫停。

4)做高或做低房价。目前新房和二手房领域都存在此类问题,即通过做高房价以提高贷款额度,进而变相使得首付比例降低。不过此类操作被认为是骗贷行为,也破坏了贷款市场的公平性。

2、存在争议的操作

就目前来看,存在争议的操作主要包括突破首付比例最低下限、企业提供员工借款等。相关分析如下。

1)突破首付比例最低下限。此前2022年5月,山东齐河曾发布《关于促进齐河县房地产业平稳健康发展的若干措施》。政策明确,鼓励银行降低首付比例,首套房、二套房在原首付20%、30%基础上分别下调10%。后来该政策被叫停。不过,从全国市场的反馈情况看,要求进一步降低首付比例的呼声依然较大。

2)企业提供员工借款。今年一些上市公司业绩不错,纷纷发布公告,愿意拿出企业盈利部分,为员工提供无息借款。此类借款的用途之一即可用于购房。此类操作虽然受到部分人的好评,但也引起了一些批评,如类似操作是否会损害小股东的利益等。

政策建议

从目前市场的反馈情况看,在“降低首付”和“降低房贷利率”两种政策工具上,很多购房者普遍认为降低首付或更有意义。但我们也发现,首付比例政策的调整一直比较谨慎。一些降低首付压力的操作虽然可行,但和直接降低首付比例的操作还是有差异。我们认为,当前购房者首付支付能力不足的问题确实需要引起重视,其包括收入状况变差、收入预期变差、二手房比较难出售等。比如说近期二手房交易不顺畅,一些房东二手房转让遇到了困难,其认购新房的时候就遇到了两个难题。第一、其换房的资金明显不够,所以看到10%首付的营销广告自然会动心。第二、其认购新房会被认定为二套房,一些大城市的首付比例明显较高,且房贷利率也比较高。所以此类问题背后的症结都在于,缺乏灵活机制,导致购房的首付压力异常大,自然会限制购房的需求释放。

本文来源:易居研究院

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。